全球金融市場將展開「無基之彈」

全球金融市場將展開「無基之彈」

對於全球絕大多數頂級富豪來說,2022年是財富大縮水的一年。這一年,美股3大指數(標普500指數、那斯達克指數和道瓊工業平均指數)年線均創下2008年金融危機以來最差表現,股市和債市暴跌,直接導致全球頂級富豪們的財富大幅蒸發。

Smart智富

2023/03/10

瀏覽數 8,853

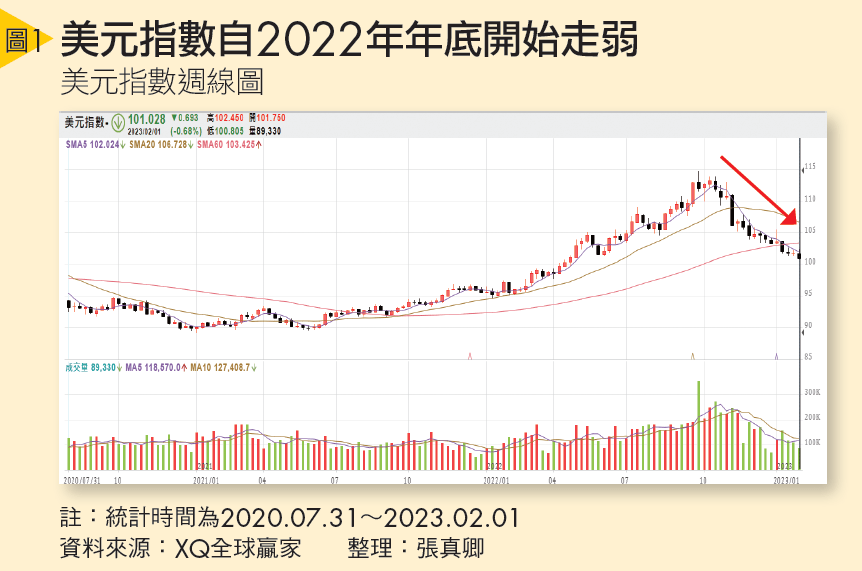

文/張真卿 對於全球絕大多數頂級富豪來說,2022年是財富大縮水的一年。這一年,美股3大指數(標普500指數、那斯達克指數和道瓊工業平均指數)年線均創下2008年金融危機以來最差表現,股市和債市暴跌,直接導致全球頂級富豪們的財富大幅蒸發。 2022年對於大部分投資人而言,也是難熬的一年,新冠肺炎(COVID-19)疫情、俄烏戰爭、通貨膨脹、各國央行升息、資金緊縮、股市重挫、終端需求跳水、電子業庫存過高等,就是連過去走路有風的不動產也出現嚴重疑慮。揮別2022年,迎接嶄新歲次癸卯兔年,用「靜如處子、動如脫兔」形容2023年景氣和投資策略,是再恰當不過了。 我們可以來盤點上述重挫2022年的利空因素,到了2023年消失了嗎?全球各國已經將新冠肺炎疫情視為流感化,連堅持「清零政策」的中國也全面開放。俄烏戰爭已經是勝負分曉了,只是用什麼方式來終結戰事。 全球通貨膨脹趨於緩解,原物料價格也在下跌中。各國央行升息的腳步走緩,不像2022年那麼激進、各國股市紛紛落底,市場上有一些雜音,但是出現利空不跌的情形。不過終端產品的需求依然不振、大部分電子業庫存仍然偏高。整體來看,重挫2022年的利空因素已經消失得差不多了。 國際貨幣基金組織(IMF)在2023年1月底預測2023年全球經濟成長前景為2.9%,比2022年10月預測的2.7%有所改善。主因是美國和歐洲需求出現驚人的彈性、能源成本下滑,以及中國放棄嚴格的防疫限制後,經濟重新開放。 IMF在2023年GDP(國內生產毛額)預測中表示,預計美國經濟成長1.4%,高於2022年10月預測的1%。此外,IMF也將中國2023年成長前景從2022年10月預測的4.4%,大幅上調至5.2%。世界2顆經濟引擎的預估值,優於先前的預估數字,對2023年的投資人來說,是吃下了一顆定心丸。 ▍當市場出現危機 美元即成為避險貨幣 當國際間金融市場出現系統性的危機,或是國際政治出現劍拔弩張的情形,美元就開始奇貨可居,所以美元又稱為「避難貨幣」。這是因為當下所有國家的貨幣都不被相信,美元被大家公認是最沒有風險的貨幣,整個市場搶買美元。所以當每次危機出現,不管是政治、經濟、金融或軍事危機,美元就成為避險貨幣。 例如1990年代初日本經濟泡沫化,全世界的錢湧向美國避險;1997年亞洲金融風暴,亞洲資金逃難到美國,造成亞洲貨幣貶值美元大漲;2000年Y2K高科技泡沫化,美元是全球最強的貨幣;2008年因美國次級房貸風暴所引起的金融海嘯,美國經濟是重災區,可美元居然強烈升值;2011年歐債危機,資金撤離歐元區,轉進美元避險;2020年~2022年間新冠肺炎疫情在全球蔓延,美元成為最強的貨幣,美元指數突破110。 依據貨幣學派的理論,當一個國家利率往上走,該國匯率就會升值;當一個國家利率往下走,該國匯率就會貶值。因此,當美國希望美元升值,就會調高利率;當美國希望美元貶值,就會調降利率。當然美國也可以運用在國際上的話語權,來影響美元的升貶。 如果美國希望美元走強,美國總統只要在國際公開場合放話「美元被低估」,美元隔天就會走強;美國如果希望美元走弱,只要放出消息就會讓美元走弱。美國就靠著控制美元匯率的升貶、美元利率的漲跌,來影響全球金融市場的趨勢。 投資人要隨時注意匯率變化,因為匯率是金融市場最大的變數。從圖1可以看出,美元自2021年起一路走強,主要原因是美國聯準會(Fed)激進的升息政策,使得各國貨幣與美元的利差加大,迫使資金回流美國,造成美元在2021年到2022年10月成為最強勢貨幣;之後隨著聯準會升息腳步放緩,美元開始走弱。美元走弱,新台幣相對應的走強。

新台幣的升貶對股市的影響有3個層面,分別為資金面、產業面與會計面。在資金面,匯率升貶直接影響境內和境外的資金動能,當美元升值、新台幣貶值,在台灣的資金會流出,境外的資金短期內不會流入,對股市是不利的。當美元貶值、新台幣升值,在境外的資金會流進國內,國內的資金短期內不會流出,此時國內資金存量增加,對股市動能產生正面影響。 在產業面,當美元升值、新台幣貶值,出口廠商會增加競爭力,對出口廠商有利;相反的,當美元貶值、新台幣升值,則對進口廠商有利。 在會計面,現在的廠商交易都有應收帳款和應付帳款的會計科目。當美元升值、新台幣貶值,出口廠商的美元應收帳款,可提列匯兌利得;進口廠商的美元應付帳款,會提列匯兌損失。當美元貶值、新台幣升值,出口廠商的美元應收帳款會提列匯兌損失;進口廠商的美元應付帳款,可提列匯兌利得。 由上述說明可知,新台幣升值和貶值對進出口廠商各有利弊,但對短期股價而言,只要掌握「新台幣升值,外資匯入、股票上漲」、「新台幣貶值,外資匯出、股票下跌」基本原則即可。 至於匯兌利得或損失、出口或進口競爭力的問題,則是長期投資考慮的因素。雖然產業面仍有不少利空因素,但是在基本面不再更糟糕、資金行情再起的影響下,全球金融市場將展開「無基之彈」。

原文經smart智富同意後轉載,原文請點此

繼續閱讀:

1. 升息環境如何節省房貸支出?

2. 聰明配置資產 保值又抗通膨

延伸閱讀:

分享

文字

100%

120%

140%