熟齡閱讀

社會資源

退休理財適合買儲蓄險嗎?

許多調查均發現,台灣民眾在退休規畫時過於重視投資風險,而忽略了退休後的保障,將太多資金或全部資金放在定存或儲蓄險,因此退休投資績效與保障都明顯不足。

Smart智富

2020/05/17

社會資源

救命保單 該怎麼保?

「到五十五、六十歲,即使你還健康,很多保險公司就已不太願意承保了,」袁曉芝說。如果年輕的時候不做準備,到老來才開始要投保,不但保費將會非常昂貴,也可能因為保險公司考慮到年齡因素,遭到拒保。

天下雜誌

2020/01/20

社會資源

用「保單活化」補足退休金缺口

為了體現保單活化的精神,金管會除了規定在轉換後3年內,可以將保單再次轉回舊保單之反悔期設計外,同時也允許民眾「部分轉換」,保戶可以考量實際需要,自行決定轉換方案。

Smart智富

2019/12/24

樂活養生

四、五、六年級生,如何安排合理的保費支出?-《一生平安的保險規劃》

常聽到有人提倡「自己準備好醫療費用,不需要買醫療險」的想法,這其實是相當危險的觀念,因為,本來準備好各項用途的錢,可能因為未預期發生的事件,而必須挪為他用。

商業周刊

2019/11/17

社會資源

媽媽過世,壽險保單竟被課贈與稅?連保險業務員都忽略的小細節...一定要看!

若爸爸先過世,因保單屬於要保人的遺產,該保單須以死亡當天的保單現金價值計入爸爸的遺產總額課稅。

Smart智富

2019/10/27

樂活養生

保額上限提高至50萬、每人可買2張...保費便宜約3成的小額壽險回來了!

從今年(2019年)7月起,金管會決議開放保額上限至每人50萬元,且一人可擁有2張小額終身壽險保單。

Smart智富

2019/10/16

社會資源

女性經濟戶長明顯增加 女力崛起,三階段聰明投保

保障型保險規畫的原則是「先保大、再保小」,對於身故、失能、重病等重大不可逆,且對於財務具有高度破壞性的事故,建議最為優先考量規畫。

Smart智富

2019/04/21

社會資源

親友突然身故,不知道他買了哪些保單?2管道快速查詢

內政部自2016年9月1日起,提供「亡故者親屬保險理賠1站通服務」,當民眾到戶政事務所辦理親屬死亡登記時,可同時「免費」申請將亡故者死亡登記資訊通報到壽險公會。

Smart智富

2018/12/05

社會資源

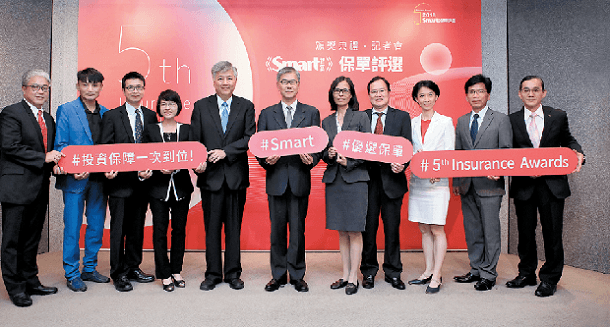

變額萬能壽險得獎贏家大會師

有鑑於台灣每張壽險保單平均保額僅有73萬元,明顯不足,「2018 Smart智富保單評選」鎖定兼具壽險保障與投資雙重功能的「變額萬能壽險」進行評選,希望讓消費者可以用低保費買到高額的壽險保障。

Smart智富

2018/11/11

社會資源

68歲的失智父親買了長達45年期的保單,未來會不會拒賠?該怎麼保障自身權益?

依據《保險法》第64條規定,訂立契約時,保戶如果違反告知義務,保險公司可以解約;再依《保險法》第25條規定,保險契約因第64條之情事而解除時,保險公司無須返還其已收受保險費。不過必須在契約訂立2年內,否則保險公司就不能再要求解約。

Smart智富

2018/11/02

樂活養生

小資族買投資型保單 省壽險保費又能累積資產

投資型保單的特色是,讓有壽險需求的保戶,可以「較低的成本購入保額」。但是投資型保單的壽險保額保費,採自然費率計算,也就是保費會隨著投保年齡增長而變高,這點要特別注意。

Smart智富

2018/01/24

社會資源

壽險保單已有10天「契約撤銷期」,還需要審閱期嗎?

其實,保險公司是以10天契約撤銷期,實現對消費者更高的保護。為了避免疊床架屋的規定,做法也算妥當。畢竟《消保法》適用各行業,不會考慮保險業是高度監理行業且有更嚴格周密的規定。

Smart智富

2018/01/08